Auteur : @BlazingKevin_ , chercheur chez Movemaker

L’écosystème Vaults sur la plateforme Hyperliquid offre aux investisseurs une fenêtre unique pour observer et participer aux stratégies de produits dérivés on-chain exécutées par des gestionnaires professionnels. Cet article effectue une analyse quantitative systématique et une déconstruction stratégique des voûtes de tête les plus importantes de cet écosystème.

Cadre d’évaluation et méthodologie des données

Pour une comparaison objective et multidimensionnelle, nous avons sélectionné cinq coffres-forts représentatifs ayant l’échelle de gestion et la performance les plus élevées sur Hyperliquid : AceVault, Growi HF, Systemic Strategies, Amber Ridge et MC Recovery Fund.

Source : Hyperliquide

Notre cadre d’évaluation s’articulera autour des indicateurs de base suivants afin de dresser un tableau complet de chaque stratégie de coffre-fort :

Indicateurs de performance : Gains totaux (PNL), Bénéfices, Total des transactions, Taux de gain, Facteur de profit.

Indicateurs d’efficacité du trading : Profit et perte moyens, Bénéfice moyen, Perte moyenne par transaction.

Mesures de gestion des risques : Drawdown maximal, écart-type du P&L unique, ratio de volatilité P&L (c’est-à-dire P&L moyen/écart-type).

Métriques d’attribution de la stratégie : contribution du compte de résultat de chaque devise, préférence de position longue et courte pour des pièces spécifiques.

En termes d’acquisition de données, nous avons extrait les données de transaction historiques les plus longues disponibles pour chaque coffre-fort stocké par Hyperliquid. Il est important de noter qu’en raison des limites de stockage des données de la plateforme, la période de données historiques du High Frequency Trading Vault (HFT) est relativement courte et que la fenêtre d’analyse que nous pouvons obtenir varie de trois jours à deux mois. Pour les stratégies qui sont négociées moins fréquemment, on peut observer une performance historique plus longue.

AceVault Hyper01

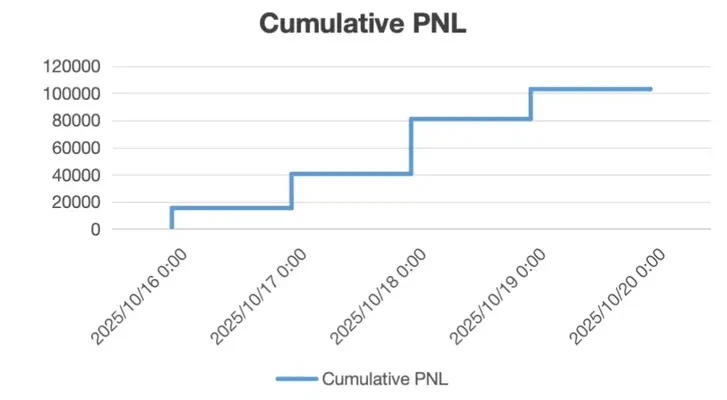

Période d’analyse : 16 octobre 2025 - 20 octobre 2025

Source: Movemaker

1.1 Vue d’ensemble de la stratégie et position sur le marché

AceVault Hyper01 est non seulement l’un des plus grands coffres-forts stratégiques de l’écosystème Hyperliquid en termes d’actifs sous gestion (TVL), mais ses performances sont également remarquables. Au 20 octobre 2025, la TVL du coffre-fort a atteint la somme astronomique de 14,33 millions de dollars. Depuis son mise en service en août 2025, la stratégie a réalisé un bénéfice cumulé de 1,29 million de dollars, avec un rendement annualisé (TAEG) de 127 % au cours du mois écoulé, démontrant des capacités de génération d’alpha solides et durables.

1.2 Quantification du comportement et de la performance des transactions

Au cours de la période d’analyse de quatre jours que nous avons sélectionnée, le coffre-fort a enregistré un total de 19 338 liquidations, ce qui nous fournit un échantillon très précis de sa stratégie.

Indicateurs de performance de base :

Bénéfice net (PNL total) : +103 110,82 $

Source : Hyperliquide ; Production : Movemaker

Taux de réussite : 28 %

Facteur de profit : 3,71

Analyse de la structure des profits et pertes :

P&L moyen (moy. PNL) : +5,33 $

Bénéfice moyen par tour (moy. Victoire) : +26,00 $

Perte moyenne par transaction (AVG. Perte) : 2,70 $

Indicateurs de risque :

Prélèvement maximum : 791,20 $

Écart-type de l’écart-type de l’écart-type du PNL : 26,84

Ratio de volatilité des profits et pertes (moy. PNL / StdDev) : 0,199

1.3 Portrait stratégique et attribution des risques

Stratégie Portrait : Shorts à haute fréquence, asymétriques et systématiques

La fréquence de trading d’AceVault est en haut de tous les coffres-forts et fait partie de la stratégie de trading à très haute fréquence (HFT). Avec un taux de gain de seulement 28 % et un facteur de profit/perte de 3,71, elle présente une caractéristique typique de la stratégie de suivi de tendance ou de momentum : la stratégie ne repose pas sur un taux de gain élevé, mais couvre entièrement une perte importante mais étroitement contrôlée (perte moyenne de 2,70 $) avec quelques transactions rentables (profit moyen de 26,00 $).

Cette structure de profits et pertes très asymétrique est au cœur de son modèle de profit.

Attribution des bénéfices : une victoire sur toute la ligne pour les baissiers des altcoins

La stratégie négocie un large éventail d’actifs (couvrant 77 actifs), mais ses opérations long-short font preuve d’une cohérence et d’une discipline étonnantes :

Opérations longues : Exécutez uniquement pour trois actifs majeurs : BTC, ETH et HYPE.

Actions courtes : Seules les opérations courtes sont effectuées sur les 74 autres altcoins.

Source : Hyperliquide ; Production : Movemaker

Au cours de cette période d’analyse, les sources de profit de la stratégie sont extrêmement claires :

Position courte : Bénéfice cumulé +137 804 $

Position longue : Perte accumulée de 33 726 $

Cela indique que la totalité du bénéfice net d’AceVault provient de sa vente à découvert systématique de 74 altcoins. La plus grande contribution aux bénéfices est venue de la position courte de $FXS (+34 579 $), tandis que la perte s’est concentrée dans la position longue de $HYPE (-16 100 $).

Gestion des risques : contrôle ultime des pertes

Cette stratégie démontre des capacités de gestion des risques de niveau classique. Avec une TVL de 14,33 millions de dollars et une fréquence de près de 20 000 transactions, son drawdown maximum en quatre jours est strictement contrôlé à 791,20 $, ce qui est un chiffre extrêmement impressionnant. Cela s’aligne fortement avec la perte unique moyenne de -2,70 $, démontrant un mécanisme de stop-loss systématique et extrêmement strict intégré à sa stratégie.

1.4 Résumé

AceVault Hyper01 est une stratégie à haute fréquence avec une logique claire, une application stricte et une grande systématique. Son modèle de base consiste à exécuter systématiquement une stratégie courte à haute fréquence en prenant une position longue dans un panier d’actifs grand public, potentiellement en tant que couverture bêta ou position à long terme, tout en exécutant systématiquement une stratégie courte à haute fréquence sur le marché plus large des altcoins.

Au cours du cycle de marché analysé, les rendements excédentaires de la stratégie proviennent entièrement de sa capture précise de la baisse des altcoins. Son système de contrôle des risques haut de gamme garantit que les pertes sont strictement limitées à une fourchette gérable et petite lors de l’exécution d’une stratégie à faible gain, ce qui se traduit par une rentabilité globale saine et solide.

Growi HF

Période d’analyse : du 7 août 2025 au 20 octobre 2025

Source: Movemaker

2.1 Vue d’ensemble de la stratégie et position sur le marché

Growi HF est un coffre-fort stratégique dans l’écosystème Hyperliquid qui a connu une forte dynamique de croissance. Au 20 octobre 2025, la valeur totale de son blocage a atteint 5,1 millions de dollars. Le coffre-fort est en activité depuis juillet 2024 et a un historique public de plus d’un an, réalisant un bénéfice cumulé de 1,05 million de dollars. Son rendement annualisé au cours du mois dernier a atteint 217 %, ce qui démontre ses excellentes capacités de génération d’alpha et sa forte explosion des bénéfices.

2.2 Quantification du comportement et des performances de trading

Notre analyse est basée sur des données de trading détaillées pour le coffre-fort au cours des deux derniers mois et demi, au cours desquels un total de 16 425 liquidations ont été enregistrées, et sa fréquence de trading reste très active parmi les coffres-forts similaires.

Indicateurs de performance de base :

Bénéfice net : +901 094 $

Source : Hyperliquide ; Production : Movemaker

Taux de victoire : 38 %

Facteur P&L : 10,76

Analyse de la structure des profits et pertes :

P/L moyen par volume : +54,86 $

Bénéfice moyen par action : +159,00 $

Perte moyenne par transaction : 9,00 $

Indicateurs de risque :

Prélèvement maximal : 16 919 $

Écart-type d’un seul compte de résultat : 1841.0

Ratio de volatilité P&L : 0,030

2.3 Portrait stratégique et attribution des risques

Portrait stratégique : l’ultime « chasseur de taureaux » asymétrique À l’instar d’AceVault, le modèle de profit de Growi HF est également basé sur une structure de rendement asymétrique, mais sous une forme plus extrême. Avec un taux de gain de 38 % et un coefficient de perte de 10,76, il dévoile le cœur de sa stratégie : couvrir entièrement la majorité (mais avec des pertes minimales) des trades avec quelques trades (mais très rentables).

Sa structure de profits et pertes (bénéfice moyen de 159 $ contre perte moyenne de -9 $) reflète parfaitement sa stratégie. Il s’agit d’une stratégie typique de suivi de tendance qui consiste à « couper court aux pertes, laisser les gagnants courir ».

Attribution des bénéfices : préférence longue systématique et sélection d’actifs supérieure Le comportement de trading de cette stratégie montre un fort biais haussier. Sur les 20 actifs de trading analysés, seules les opérations bidirectionnelles ont été effectuées sur $LTC, tandis que les 19 actifs restants n’étaient que longs.

Source : Hyperliquide ; Production : Movemaker

P&L directionnel : La grande majorité des bénéfices de la stratégie proviennent de positions longues (bénéfice cumulé + 886 000 $), tandis que la seule exposition courte ($LTC) contribue également à un petit profit (+23 554 $).

Coin P&L : La stratégie dispose d’excellentes capacités de sélection d’actifs. Au cours de la période d’analyse, les 20 actifs qu’elle a négociés n’ont pas enregistré de perte nette. La position ayant contribué le plus aux bénéfices provenait de la position longue de $XRP (+310 000 $), qui était le principal moteur de profit du cycle.

Gestion des risques : Combinaison de tolérance à la volatilité et de stop-loss strict Le modèle de gestion des risques de Growi HF est nettement différent de celui d’AceVault. Son écart-type d’un seul profit et d’une seule perte allant jusqu’à 1841 suggère que la stratégie ne tente pas de lisser les fluctuations du PNL sur une seule transaction, mais qu’elle est prête à supporter une variabilité significative des bénéfices en échange de la possibilité de capturer des profits importants (« Home Run »).

Cependant, cette tolérance élevée à la volatilité à la hausse contraste avec une intolérance extrême au risque de baisse. -La perte unique moyenne de 9,00 $ et le drawdown maximum de seulement 16 919 $ (extrêmement bas par rapport à une TVL de 5,1 millions et un bénéfice de 900 000) sont des preuves solides de son mécanisme de contrôle des risques extrêmement efficace, capable d’étouffer systématiquement et d’étouffer les pertes avant qu’elles ne s’élargissent.

2.4 Résumé

Growi HF est une stratégie de trading très asymétrique et à long terme. Il ne poursuit pas un taux de gain élevé, mais utilise un système de contrôle des pertes extrêmement strict (perte moyenne de seulement 9 $) pour « chasser » les tendances haussières explosives (profit moyen de 159 $).

Au cours des cycles de marché analysés, la stratégie a fait preuve d’une forte rentabilité et d’une sélection d’actifs presque parfaite dans le sens haussier (0 actif déficitaire). La subtilité de son modèle de risque est qu’il combine avec succès une « volatilité élevée par PNL » avec une « protection systématique contre le risque de baisse » pour obtenir d’excellents rendements ajustés au risque.

Stratégies systémiques

Période d’analyse : 13 octobre 2025 - 20 octobre 2025

Source: Movemaker

3.1 Vue d’ensemble de la stratégie et position sur le marché

Systemic Strategies est un coffre-fort stratégique dans l’écosystème Hyperliquid avec une échelle de gestion significative et une longue histoire opérationnelle. Au 20 octobre 2025, sa valeur totale de blocage s’élevait à 4,3 millions de dollars. Opérationnel depuis janvier 2025, le coffre-fort affiche un historique de plus de neuf mois et a accumulé 1,32 million de dollars de bénéfices, ce qui témoigne de l’efficacité historique de son modèle sur de plus longues périodes.

Cependant, son rendement annualisé (TAEG) sur près d’un mois n’est que de 13 %, une donnée qui suggère un ralentissement significatif de la rentabilité récente de la stratégie.

3.2 Analyse des performances de trading récentes (semaine dernière)

Ce qui suit est une analyse approfondie basée sur les 11 311 transactions fermées du coffre-fort au cours de la semaine écoulée. Les données montrent clairement que la stratégie a rencontré de sérieux vents contraires dans l’environnement de marché récent, entraînant une baisse significative de la performance.

Indicateurs de performance de base :

Bénéfice net : -115 000 $

Source : Hyperliquide ; Production : Movemaker

Taux de réussite : 22 %

Facteur P&L : 0.56

Analyse de la structure des profits et pertes :

P&L moyen : -10,22 $

Profit moyen par transaction : +61,00 $

Perte moyenne par transaction : 30,00 $

3.3 Portrait stratégique et attribution des risques

Portrait stratégique : Échec du modèle asymétrique Le facteur d’équilibre des bons du Trésor est bien inférieur au point mort de 1,0, qui est un reflet quantitatif direct de sa perte nette au cours du cycle actuel.

Cependant, un détail crucial se cache dans la structure des profits et pertes : le bénéfice moyen par transaction de la stratégie (+61 $) est toujours deux fois plus élevé que le bénéfice unique moyen (-30 $). Cela montre que la logique du « rendement asymétrique » au niveau de la conception de sa stratégie (c’est-à-dire gagner plus lorsqu’elle fait un profit et contrôler les pertes lorsqu’elle perd) n’a pas elle-même été détruite.

Par conséquent, les énormes pertes de ce cycle ne sont pas dues à l’échec de la gestion des risques (comme le stop loss), mais à un désalignement catastrophique de la génération de signaux ou du timing du marché, ce qui se traduit par un taux de gain très faible de seulement 22 %. En d’autres termes, le système de trading de la stratégie a généré un grand nombre de faux signaux de trading au cours de la semaine, et bien que le coût de chaque stop loss erroné soit gérable, son effet cumulatif a finalement écrasé le profit.

Exposition au risque et attribution de la performance La stratégie a récemment été soumise à d’importantes pressions, comme en témoignent ses indicateurs de risque :

Exposition au risque : La perte maximale au cours de la période d’analyse est de 128 398 $. Cette valeur est presque égale, voire supérieure, à la perte totale de la semaine, ce qui indique que la stratégie a connu un fort recul des fonds qui ne se sont pas redressés au cours de la période d’analyse.

Attribution directionnelle : Les pertes sont largement réparties entre les positions longues et courtes. Parmi eux, la perte cumulée des ordres à découvert était de 94 800 $ et la perte cumulative des ordres à long terme était de 23 953 $. Cela suggère fortement que la stratégie a fonctionné à contre-courant des conditions de marché au cours de cette période d’analyse, qu’il s’agisse de signaux haussiers ou baissiers.

Attribution de la devise : Sur les 56 pièces échangées, la majorité a enregistré des pertes. La plus grande perte dans une seule devise est survenue dans la position longue de $PENDLE (-22 000 $), tandis que le gain le plus important dans une seule devise est venu de la position longue de $LDO (+13 000 $), mais l’ampleur des gains individuels était loin d’être suffisante pour compenser la position perdante générale.

Source : Hyperliquide ; Production : Movemaker

3.4 Résumé

L’historique de rentabilité à long terme de Systemic Strategies démontre l’efficacité historique de ses modèles. Cependant, les données de performance de la semaine dernière nous fournissent un exemple typique de l’échec d’un modèle de stratégie dans un environnement de marché spécifique.

La stratégie a été mise à l’épreuve par des signaux longs et courts dans le cycle de marché actuel, ce qui a conduit à un effondrement sérieux du côté du taux de réussite (plutôt que du côté de la structure du ratio profits-pertes), et a finalement déclenché une baisse significative. Cette performance peut être considérée comme un test de résistance important pour le modèle de la stratégie, révélant clairement sa vulnérabilité à des conditions de marché spécifiques.

Crête d’ambre

Période de données analytiques : du 12 juillet 2025 au 20 octobre 2025 (cycle de vie complet de la police)

Source: Movemaker

4.1 Vue d’ensemble de la stratégie et position sur le marché

Amber Ridge est un coffre-fort stratégique avec un style très clair et distinctif dans l’écosystème Hyperliquid. Au 20 octobre 2025, sa valeur totale de blocage s’élevait à 2,5 millions de dollars. Depuis sa création en juillet 2025, le coffre-fort a réalisé un bénéfice cumulé de 390 000 $, avec un rendement annualisé de 88 % au cours du mois dernier, montrant un potentiel de profit important.

4.2 Comportement de trading et portrait de la stratégie

L’analyse qui suit s’appuie sur l’ensemble des 4 365 transactions historiques du coffre-fort depuis sa création, ce qui nous permet une déconstruction complète de sa stratégie.

Portrait stratégique : Structure claire « Long Mainstream, Short Copycat » Le portrait de cette stratégie est extrêmement clair, se manifestant par une couverture typique « long mainstream, short copycat » ou une structure de valeur relative. Parmi les 28 actifs échangés, la stratégie est extrêmement disciplinée :

Opérations longues : Exécutez uniquement pour trois actifs courants : Bitcoin, Ethereum et SOL.

Opérations courtes : Seules les opérations courtes sont effectuées sur les 25 altcoins restants.

4.3 Analyse de la structure des profits et pertes

Indicateurs de performance de base :

Bénéfice net : +390 000 $

Source : Hyperliquide ; Production : Movemaker

Taux de victoire : 41 %

Facteur P&L : 1,39

Analyse de la structure des profits et pertes :

P&L moyen : +90,00 $

Bénéfice moyen par transaction : +779,00 $

Perte moyenne par transaction : 389,00 $

Le coefficient d’exploitation de la stratégie de 1,39 indique qu’elle est dans un état sain et rentable. Sa structure de profits et pertes (bénéfice moyen + 779 $ contre perte moyenne de -389 $) est une incarnation typique de la discipline de « tronquer les pertes et laisser courir les profits ». Contrairement à la stratégie haute fréquence, la perte unique moyenne de cette stratégie est plus importante en termes absolus, mais sa puissance explosive du côté des bénéfices est suffisante pour couvrir ces pertes.

4.4 Analyse des risques : forte volatilité et énorme drawdown

Bien que cette stratégie génère des rendements significatifs, elle s’accompagne également d’une exposition au risque extrêmement élevée.

Exposition au risque : Sa perte maximale historique peut atteindre 340 000 $.

Info clé : Cette valeur de prélèvement est presque égale au bénéfice total cumulé de la stratégie (390 000 $). Cela révèle l’extrême volatilité et la vulnérabilité de la stratégie, les investisseurs étant historiquement confrontés à des risques extrêmes de restituer la quasi-totalité de leurs bénéfices.

Volatilité de la performance : L’écart-type d’un seul P&L est aussi élevé que 3639, tandis que le ratio de volatilité P&L n’est que de 0,024. Cette valeur extrêmement faible confirme que la rentabilité de la stratégie ne provient pas de petites accumulations stables, mais s’appuie fortement sur quelques énormes transactions rentables pour mettre en place une victoire.

4.5 Analyse de l’attribution des bénéfices

P&L directionnel : La totalité du bénéfice net de la stratégie provient de ses positions longues. Les données montrent que le bénéfice cumulé des ordres longs est de 500 000 $, tandis que la perte cumulée des ordres courts est de 110 000 $. Ces données montrent clairement qu’au cours du cycle de marché analysé, les gains de l’achat à découvert des pièces grand public ont largement dépassé les pertes de la vente à découvert des altcoins.

Profits et pertes de change : forte concentration des profits et pertes La performance de cette stratégie montre une concentration extrême :

Profit maximum : Provient d’une position longue sur $ETH, contribuant à un profit de +320 000 $. Cette transaction a contribué à près de 82 % du bénéfice total.

Perte maximale : Une position courte provenant de $PYTH, entraînant une perte de 180 000 $.

Source : Hyperliquide ; Production : Movemaker

4.6 Résumé

Amber Ridge est une stratégie « long mainstream, short copycat » avec une logique claire mais un risque extrêmement élevé. Ses performances historiques démontrent la rentabilité significative du modèle au cours de cycles de marché spécifiques, où les actifs grand public augmentent plus rapidement que les altcoins.

Cependant, les investisseurs doivent être sobrement conscients de ses caractéristiques risque-rendement :

Forte concentration des profits : Le succès de la stratégie dépend presque entièrement d’une poignée de « home run trades » (en particulier $ETH longs).

Énorme potentiel de drawdown : La stratégie s’accompagne d’un risque de drawdown potentiel important qui est presque égal à son bénéfice total.

Il s’agit d’une stratégie typique « à haut risque, à haut rendement », dont la performance dépend fortement du bêta du marché et de la capacité des gestionnaires à jouer dans le timing, et ne convient qu’aux investisseurs ayant une forte tolérance au risque.

Fonds de relance de MC

Période des données d’analyse : du 10 août 2025 au 20 octobre 2025 (cycle de vie complet de la police)

Source: Movemaker

5.1 Aperçu de la stratégie et position sur le marché

MC Recovery Fund est un coffre-fort stratégique hautement stratégique dans l’écosystème Hyperliquid. Au 20 octobre 2025, sa valeur totale de blocage s’élevait à 2,42 millions de dollars. Depuis sa création en août 2025, le coffre-fort a accumulé un bénéfice de 450 000 $, avec un rendement annualisé de 56 % au cours du mois écoulé, montrant des rendements solides.

5.2 Comportement de trading et portrait de la stratégie

Ce qui suit est basé sur l’analyse de l’ensemble des 1 111 transactions historiques du coffre-fort depuis son lancement. Sa fréquence de trading est la plus basse des cinq coffres-forts analysés, ce qui reflète clairement son style de trading non à haute fréquence et plus sélectif. La stratégie est très ciblée, n’exploitant que quatre actifs : Bitcoin, Ethereum, SOL et HYPE.

Style de stratégie : Excellente rentabilité long-short Le coffre-fort démontre des capacités exceptionnelles de capture d’alpha bidirectionnelle long-short. Spécifiquement:

Exécutez des transactions bidirectionnelles long-short sur $BTC et les deux sont rentables.

N’effectuez que des positions longues sur $ETH et $HYPE, toutes deux rentables.

N’effectuez que des positions courtes sur $SOL pour atteindre la rentabilité.

Cela montre que la stratégie ne se contente pas de suivre le bêta du marché, mais qu’elle dispose d’un jugement directionnel clair et prédéfini sur des actifs spécifiques en fonction de son cadre de recherche indépendant en matière d’investissement.

5.3 Analyse de la structure des profits et pertes

Indicateurs de performance de base :

Bénéfice net : +450 000 $

Source : Hyperliquide ; Production : Movemaker

Taux de victoire : 48 %

Coefficient de résultat : 43.1

Analyse de la structure des profits et pertes :

P&L moyen : +404,00 $

Bénéfice moyen par action : +862,00 $

Perte moyenne par transaction : 18,00 $

Le taux de réussite de la stratégie (48 %) est proche de l’équilibre, mais son seuil de rentabilité s’élève à 43,1. Il s’agit d’une valeur extrêmement rare et exceptionnelle qui est la pierre angulaire du succès de la stratégie, ce qui signifie que son bénéfice total cumulé est plus de 43 fois supérieur à la perte totale cumulée. Sa structure de profits et pertes est tout simplement parfaite : la perte unique moyenne est étroitement contrôlée à -18 $, tandis que le bénéfice unique moyen s’élève à +862 $.

5.4 L’analyse des risques : la maîtrise ultime des risques

Les capacités de gestion des risques de la stratégie sont ses points forts.

Exposition au risque : Sa perte maximale historique n’est que de 3 922 $. Comparé à ses bénéfices cumulatifs de 450 000 $ et à sa TVL de 2,42 millions de dollars, cette baisse est minime et presque négligeable.

Volatilité de la performance : Malgré l’écart-type élevé d’un seul P&L (2470), cela ne provient pas d’un risque d’emballement, mais est entièrement dû à une poignée d’échanges extrêmement rentables. La perte moyenne extrêmement faible (-18 $) et le minuscule drawdown maximum démontrent ensemble que la stratégie est extrêmement cohérente et cohérente du côté du risque (c’est-à-dire des transactions perdantes).

5.5 Analyse de l’attribution des bénéfices

P&L directionnel : La stratégie a permis de réaliser des bénéfices significatifs et équilibrés à long et à court. Le bénéfice cumulé des ordres longs est de 240 000 $ et le bénéfice cumulé des ordres courts est de 210 000 $. Cela prouve qu’il s’agit d’une stratégie mature ** « tout temps » qui peut s’adapter aux différentes directions du marché. **

P&L de devise : Les quatre pièces échangées sont rentables. Parmi eux, la position longue de $HYPE a contribué au plus gros profit d’une pièce unique (+180 000 $) et a été l’une des principales sources de profit de la stratégie.

Source : Hyperliquide ; Production : Movemaker

5.6 Résumé

Le Fonds de relance de la CM est un exemple classique de gestion des risques. Il ne poursuit pas le trading à haute fréquence ou les taux de gain élevés, mais capture l’alpha grâce à une structure de profits et pertes presque parfaite et très asymétrique pour une croissance stable à long terme.

Au cœur de son succès se trouve le fait que la grande majorité des trades perdants sont étroitement contrôlés dans une fourchette minimale et fixe (-18 $ en moyenne) grâce à un système très discipliné tout en permettant aux positions rentables de se développer pleinement. Il s’agit d’une stratégie de haute qualité, avec un niveau de maturité élevé et un risque très faible, adaptée aux investisseurs à la recherche de rendements solides.

résumé

Grâce à une analyse quantitative approfondie des cinq principaux coffres-forts d’Hyperliquid (AceVault, Growi HF, Systemic Strategies, Amber Ridge, MC Recovery Fund), nous avons pu voir à travers la surface des TAEG élevés et des bénéfices totaux pour avoir un aperçu du cœur de leur stratégie – tous les rendements élevés ne sont pas créés égaux.

Source : Hyperliquide ; Production : Movemaker

Notre analyse révèle plusieurs conclusions clés :

Le contrôle des risques, et non le taux de réussite, est la pierre angulaire d’une stratégie de premier plan : contrairement à la perception conventionnelle, les coffres-forts les plus performants de cette analyse ne reposent pas sur des taux de victoire élevés (AceVault 28 %, Growi HF 38 %, MC Recovery 48 %). Au lieu de cela, leur triomphe découle d’une logique commune et strictement appliquée : une structure asymétrique des profits et des pertes.

Un modèle de « victoire asymétrique » : le MC Recovery Fund est l’incarnation même de ce modèle. Son coefficient d’apprentissage de 43,1 est stupéfiant, et derrière lui se cache un contrôle des risques presque parfait : une perte moyenne de seulement 18 $ par transaction, tandis qu’un bénéfice moyen de +862 $. Il en est de même pour Growi HF (facteur P&L 10,76). Cela montre que leur modèle de rentabilité n’est pas basé sur le fait de « gagner plus de fois », mais sur « seulement des blessures mineures lorsque vous perdez, et de capturer d’énormes rendements lorsque vous réalisez un profit ».

Le drawdown maximal est un « stress test » de la stratégie : les deux colonnes « drawdown maximum » et « proportion of drawdown » dans le tableau comparatif divisent clairement la robustesse de la stratégie.

MC Recovery Fund (prélèvement de 3 922 $) et AceVault (prélèvement de 791 $) font preuve d’un contrôle classique des risques, la plus grande baisse de l’histoire étant presque négligeable.

En revanche, le retracement d’Amber Ridge atteint 340 000 $, ce qui représente 87 % de ses bénéfices totaux, ce qui signifie que les investisseurs ont connu une volatilité extrême avec des bénéfices presque nuls. Le récent retracement de 128 000 $ de Systemic Strategies a également mis en évidence la fragilité de son modèle.

L’alpha provient de différentes sources : les stratégies de réussite varient dans leurs chemins. AceVault vend systématiquement à découvert les altcoins à des fins lucratives grâce au trading à haute fréquence ; Growi HF est un chasseur de taureaux agressif, capturant les tendances sous un contrôle strict des risques ; Le Fonds de relance de la CM, quant à lui, a démontré des capacités d’équilibre long-short matures et constitue une stratégie « par tous les temps ». Cela témoigne de la profondeur de l’écosystème Hyperliquid, qui permet à différents types de stratégies alpha de coexister.

Pour les investisseurs, l’évaluation des coffres-forts ne doit pas seulement regarder le TAEG à sa valeur nominale. La vraie valeur d’une stratégie réside dans ses capacités de gestion des risques révélées par son facteur de profits et pertes et son drawdown maximal. Dans le domaine de la volatilité élevée et de l’effet de levier élevé d’Hyperliquid, une structure asymétrique des profits et pertes est au cœur de l’atteinte de la rentabilité à long terme, et le contrôle extrême des risques est la seule voie vers cette victoire.

À propos de Movemaker

Movemaker est la première organisation communautaire officielle autorisée par la Fondation Aptos et initiée conjointement par Ankaa et BlockBooster, axée sur la promotion de la construction et du développement de l’écosystème sinophone d’Aptos. En tant que représentant officiel d’Aptos dans la région sinophone, Movemaker s’engage à créer un écosystème Aptos diversifié, ouvert et prospère en connectant les développeurs, les utilisateurs, les capitaux et de nombreux partenaires écologiques.

Démenti:

Cet article/blog est uniquement à titre informatif, représente l’opinion personnelle de l’auteur et ne représente pas la position de Movemaker. Cet article n’a pas pour objet de fournir : (i) des conseils en investissement ou des recommandations d’investissement ; (ii) une offre ou une sollicitation d’achat, de vente ou de détention d’Actifs numériques ; ou (iii) des conseils financiers, comptables, juridiques ou fiscaux. La détention d’actifs numériques, y compris les stablecoins et les NFT, est extrêmement risquée, avec une forte volatilité des prix et peut même devenir sans valeur. En fonction de votre situation financière, vous devez déterminer si le trading ou la détention d’actifs numériques vous conviennent. Pour toute question spécifique, veuillez consulter votre conseiller juridique, fiscal ou en investissement. Les informations fournies dans le présent document, y compris les données de marché et les statistiques, le cas échéant, sont fournies à titre d’information générale uniquement. Un soin raisonnable a été apporté à la préparation de ces données et graphiques, mais nous ne sommes pas responsables des erreurs factuelles ou des omissions qui y sont exprimées.